Inhaltsverzeichnis

Wie schätze ich als Anleger das Risiko eines Fonds richtig ein?

Seit dem 1. Juli 2011 muss jede Fondsgesellschaft für in Deutschland aufgelegte Fonds Anlegerinformationen („Beipackzettel“) erstellen. Danach wird jeder Investmentfonds auf einer Risiko-Skala von 1 (geringes Risiko bei potentiell geringerem Ertrag) bis 7 (hohes Risiko bei potentiell höherem Ertrag) eingestuft. Bei der Zuordnung werden Immobilienfonds außen vor gelassen, die diesbezüglichen Risiken werden lediglich verbal umschrieben.

Bei den wesentlichen Anlegerinformationen handelt es sich um ein zweitseitiges Informationsblatt (sog. „Key Information Document, KID“), in dem den Investmentfonds-Sparern in „in übersichtlicher und verständlicher Form Anlageziele, Kosten und Wertentwicklung sowie Risiko- und Ertragsprofil eines Investmentfonds dargestellt und damit die Vergleichbarkeit verbessert“ werden.

„Finanztest“ (10/2011) hat die Informationsblätter genauer unter die Lupe genommen. Kritisiert wurde lediglich die Risikobewertung der Anlagen in Fremdwährung. Das Währungsrisiko war in den Angaben auf den Produktinformationsblättern nicht berücksichtigt.

Jetzt den besten Anbieter für Fondssparpläne finden »

Risikoberechnung – SRRI

Die Risikoklasse hängt von dem „Synthetic Risk and Reward Indicator“ (SRRI) ab, einem zentralen Bestandteil des „KID“. Dieser Risikoindikator beruht auf der Volatilität des Fonds in den letzten fünf Jahren. Je höher die Risikoklasse ist, desto größeren Schwankungen unterliegt der Fonds.

Achtung bei Fremdwährungsfonds

Wird in Fonds außerhalb des eigenen Währungsraums investiert, stellt das Wechselkursrisiko einen wichtigen Risikofaktor dar. In den Anlegerinformationen findet dieses Währungsrisiko allerdings keine Berücksichtigung. Anleger sind mit der Risikoeinstufung der Finanztest auf einer sicheren Seite.

Risikoklassen laut „Finanztest“

Finanztest differenziert die vorgegebenen Risikoklassen und unterteilt diese nochmals:

| Risikoklassen in der wesentlichen Anlegerinformation | Schwankungsbreite (in % p.a. | Zuordnung der Risikoklassen bei Finanztest | |

|---|---|---|---|

| von | bis | ||

| 1 | ≥ 0 | < 0,5 | 1 |

| 2 | ≥ 0,5 | < 2,0 | 1-3 |

| 3 | ≥ 2,0 | < 5,0 | 3-5 |

| 4 | ≥ 5,0 | < 10,0 | 5-7 |

| 5 | ≥ 10,0 | < 15,0 | 7-9 |

| 6 | ≥ 15,0 | < 25,0 | 9-11 |

| 7 | ≥ 25,0 | 11-15 | |

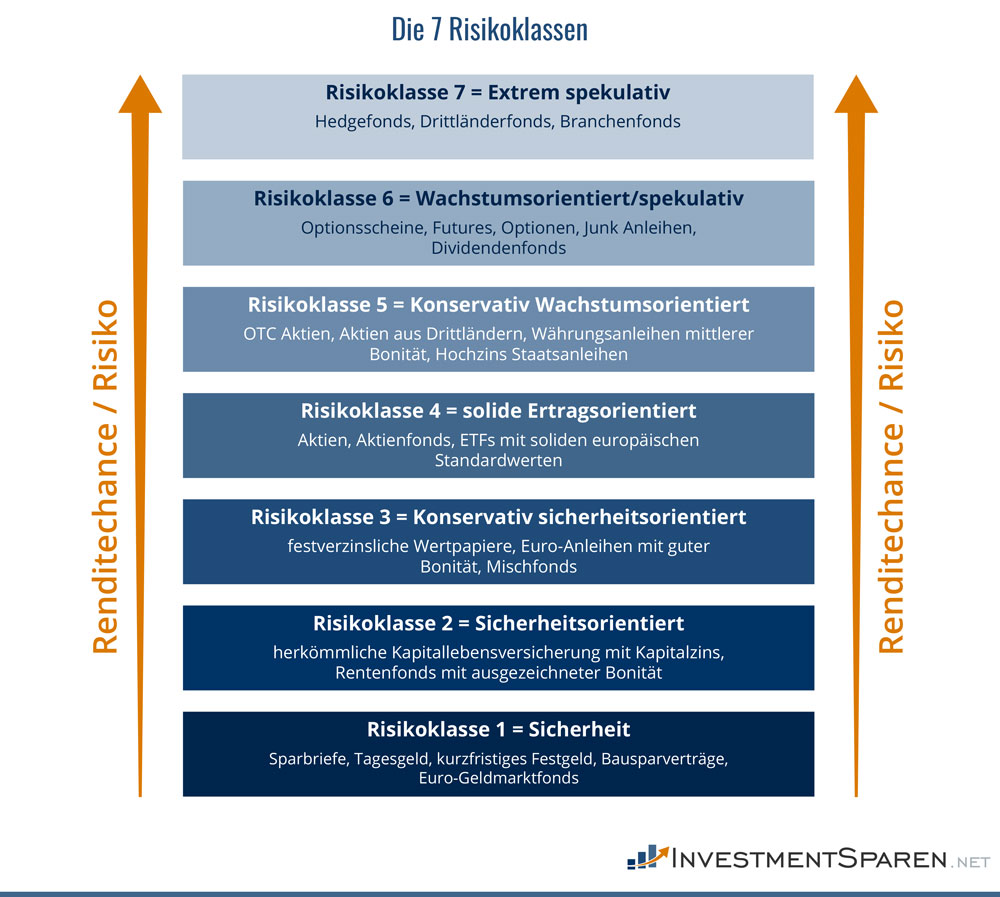

Welche Risikoklassen gibt es laut MiFID II?

Ebenfalls hilfreich für die Risikoeinschätzung sind die Risikoklassen, die durch die Umstellung auf MiFID II Anfang 2018 eingeführt wurden. Diese beziehen sich nicht nur auf Fonds, sondern auf Geldanlagen allgemein. Waren es vor 2018 fünf Risikoklassen, sind es seit 2018 sieben. MiFID II und die Risikoklassen gelten europaweit.

Die Risikoklassen sollen:

- Es leichter machen, Geldanlagen innerhalb der EU zu vergleichen.

- Es ermöglichen, Kunden im Hiblick auf ihre Risikofreudigkeit zuzuordnen.

Welcher Fonds ist der richtige?

Fonds sind auch darum so attraktiv, weil es viele Arten von ihnen gibt. Wer nur wenig Risiko eingehen möchte und dafür auf hohe Renditen verzichten kann, ist bei Geldmarkt- oder Rentenfonds gut aufhoben. Bei Geldmarktfonds setzen Anleger auf Grundlage eines Fonds auf Tages- und Festgelder sowie Anleihen mit kurzer Laufzeit. Die Laufzeiten sind meist nicht länger als zwölf Monate, die Kursschwankungen gering.

Rentenfonds investieren in Anleihen, Rentenpapiere oder Bonds von Staaten und Unternehmen. Die Fonds erwirtschaften für die Anleger Ertragsanteile beziehungsweise Zinseinnahmen.

Wer zu etwas mehr Risiko bereit ist und sich gute Erträge wünscht, dabei aber auf soliden Beinen stehen möchte, für den sind Aktienfonds und ETFs mit europäischen Standardwerten geeignet. Aktienfonds setzen wenig überraschend auf Aktien, die stärker im Kurs schwanken als beispielweise Anleihen, jedoch auch die Chance auf höhere Renditen bergen.

ETFs sind Indexfonds. Im Gegensatz zu aktiv gemanagten Fonds bilden sie passiv einen Index ab und sind dadurch besonders kostengünstig. Ein ETF mit europäischen Standardwerten könnte beispielweise den Deutschen Leitindex DAX oder den EuroStoxx 50 abbilden, in dem sich die Aktien der größten Deutschen beziehungsweise größten europäischen Unternehmen befinden.

Hedgefonds dagegen sind nur für sehr erfahrene Anleger mit hohem Risikobewusstsein zu empfehlen. Während sie ursprünglich dazu dienten, Anleger gegen Risiken abzusichern – daher auch der Name –, verfolgen sie inzwischen meist besonders riskante Anlagestrategien.

Wo soll ich Fonds kaufen?

Online-Broker und Fondsvermittler sind die beste Wahl, wenn es um den Kauf von Fondsanteilen geht. Unser nachfolgender Vergleich soll Ihnen helfen, einen Überblick über verschiedene Angebote für Fondssparpläne zu bekommen:

| Broker | Anzahl Fonds (ca.) |

Mindest- sparrate |

Rabatt auf AA | Spar- intervalle |

Auszahl- plan |

Bonus | |

|---|---|---|---|---|---|---|---|

| Unsere Empfehlungen | |||||||

| 1005 (25 kostenlos) | 10 Euro | ja | 1, 2, 3, 6 | ja | Alle Wertpapiersparpläne 12 Monate gebührenfrei + bis zu 150 Euro Prämie! | Zum Broker » | |

| 6147 (820 kostenlos) | 25 Euro | ja | 1, 2, 3 | nein | Mit Aktions-Fonds bis zu 100 % Discount auf den Ausgabeaufschlag. | Zum Broker » | |

| Weitere Broker | |||||||

| 8180 | 10 Euro | ja | 1, 3, 6, 12 | ja | Sparen bereits am 1 Cent Sparrate. | Zum Broker » | |

| 660 (78 ohne Ausgabeaufschlag) | 1 Euro | ja | 1, 2, 3 | nein | Zum Broker » | ||

| 1940 (10 kostenlos) | 25 Euro | ja | 1, 2, 3, 6, 12 | nein | Kostenfrei: Alle Fondssparpläne ohne AAG. | Zum Broker » | |

| 2736 (30 kostenlos) | 50 Euro | ja | 1, 2, 3, 6 | ja | 30 FondsSterne dauerhaft ohne Ausgabeaufschlag. | Zum Broker » | |

| 50 (alle kostenlos) | 1 Euro | ja | 1, 2, 3 | nein | Alle Fondssparpläne kostenfrei! | Zum Broker » | |

| 5170 (233 kostenlos) | 25 Euro | ja | 1, 2, 3, 6, 12 | ja | Top-Fonds ohne Ausgabeaufschlag. | Zum Broker » | |

| 460 (9 kostenlos) | 25 Euro | ja | 1, 3, 6, 12 | ja | 3 Jahre kein Ausgabeaufschlag auf die Aktionsfonds. | Zum Broker » | |

| 2780 (1400 kostenlos) | 50 Euro | ja | 1, 2, 3 | nein | 1.400 stark rabattierte Fonds mit bis zu 100 % Rabatt. | Zum Broker » | |

| 8177 | 10 Euro | ja | 1, 3, 6, 12 | ja | Zum Broker » | ||

| 389 (30 kostenlos) | 50 Euro | ja | 1, 2, 4, 6, 12 | nein | Zum Broker » | ||

Wo soll ich ETFs kaufen?

ETFs lassen sich ebenfalls über ein Depot bei einem Online-Broker erwerben. Der folgende Vergleich liefert einen Überblick über die besten Anbieter für ETF-Sparpläne:

| Broker | Anzahl ETFs | Mindest- sparrate | Kosten je Sparbetrag | Sparintervalle (Monate) | Bonus | zum Broker |

|---|---|---|---|---|---|---|

| 1779 (490 kostenlos) | 10 Euro | 0,75 €1,50 €3,75 €7,50 € | 1, 2, 3, 6 | Für Neukunden sind alle Wertpapiersparpläne 12 Monate gebührenfrei + bis zu 150 Euro Prämie! | Zum Broker » | |

| 1664 (241 kostenlos) | 25 Euro | 0,75 €1,50 €3,75 €7,50 € | 1, 2, 3 | Über 200 ETFs für 0 Euro Orderentgelt im Sparplan. | Zum Broker » | |

| 2482 (alle kostenlos) | 1 Euro | 0,00 €0,00 €0,00 €0,00 € | 1, 2, 3 | Alle ETF-Sparpläne kostenfrei. | Zum Broker » | |

| 1100 (alle vergünstigt) | 1 Euro | 0,00 €0,00 €0,00 €0,00 € | 1, 2, 3 | Über 1.100 ETF-Sparpläne dauerhaft vergünstigt. | Zum Broker » | |

| 103 | 50 Euro | 1,50 €2,50 €3,00 €3,00 € | 1, 2, 3, 6, 12 | Bis zu 5.000 Euro bei Depotwechsel. | Zum Broker » | |

| 1481 (105 kostenfrei) | 50 Euro | 1,25 €2,50 €6,25 €12,50 € | 1, 2, 3, 6 | Kein Orderentgelt für Deka ETFS sowie 54 DWS ETFs bsi 500 Euro Sparrate. | Zum Broker » | |

| 366 (160 kostenlos) | 50 Euro | 0,63 €1,25 €3,13 €6,25 € | 1, 2, 3, 6, 12 | 0,00 Euro Kaufgebühren für über 150 ETF-Sparpläne. | Zum Broker » | |

| 2043 (460 gebührenfrei) | 25 Euro | 1,50 €1,50 €1,50 €1,50 € | 1, 2, 3, 6, 12 | 460 ETFs ab 0,00 Euro je Sparplan-Ausführung. | Zum Broker » | |

| 1258, davon 100 gebührenfrei | 25 Euro | 1,50 €1,50 €3,75 €7,50 € | 1 | 100 Sparplänefür 1 Jahr ohne Ausführungsgebühr + 3 Jahre keine Depotgebühren. | Zum Broker » | |

| 1358 | 10 Euro | 0,10 €0,20 €0,50 €1,00 € | 1, 3, 6, 12 | Alle Kunden zahlen 0 Euro Transaktionsentgelt auf den ETF-Kauf. | Zum Broker » | |

| 2318 (alle kostenlos) | 1 Euro | 0,00 €0,00 €0,00 €0,00 €* | 1, 2, 3 | Alle ETF-Sparpläne kostenfrei! | Zum Broker » | |

| 1384 (alle kostenlos) | 1 Euro | 0,00 €0,00 €0,00 €0,00 € | 1,3 | Alle Sparpläne gebührenfrei ab 1 Euro Sparrate. | Zum Broker » | |

| 147 (alle ohne Orderentgelt) | 25 Euro | 0,00 €0,00 €0,00 €0,00 € | 1 | 0,00 Euro Sparplanausführung. | Zum Broker » | |

| 221 (9 kostenlos) | 25 Euro | 2,63 €2,75 €3,13 €3,75 € | 1, 3, 6, 12 | Ausgewählte ETFs 3 Jahre ohne Ausführungsgebühr besparen. | Zum Broker » | |

Quellen:

- Finanztest 10/2011

- BVI – MiFID II