Manch einem Anleger dürfte das Jahr 2005 noch in Erinnerung sein. Es war das Katastrophenjahr für offene Immobilienfonds. Das berühmte Betongold war plötzlich alles andere als sicher. Der Handel mit den Anteilen wurde phasenweise eingestellt, einige Fonds überlebten den Crash nicht.

Inhaltsverzeichnis

Liquiditätsrisiko bei offenen Fonds

Was war die Ursache? Fehlbewertungen bei den Immobilien führten dazu, dass Anleger massiv Anteile abstießen, die Liquidität der Fonds aufgebraucht war. Als Alternative zur Aussetzung des Handels hätten die Bestände verramscht werden müssen, um den Forderungen der Anteilseigner bei Rückgabe nachkommen zu können. Die Entwicklung des DWS Grundbesitz Europa, Nachfolger des DWS Grundbesitz Invest, zeigt, das Problem:

Quelle: https://www.finanzen.net/fonds/grundbesitz_europa

Der Einbruch Ende 2005 ist klar erkennbar, der Abwärtstrend begann Ende 2004. Der Sägezahnentwicklung liegt die jährliche Ausschüttung des Fonds zugrunde.

Dieses Liquiditätsrisiko kann bei allen Fondsvarianten jederzeit auftreten. Die Gesellschaften sind also gefordert, dem durch ein gewisses Risikomanagement entgegenzusteuern. Welche Wege bieten sich dafür an?

Was versteht man unter dem Liquiditätsrisiko?

Wir hatten es in der Einleitung bereits grob skizziert. Für die BaFin ist das Liquiditätsrisiko ein systemrelevantes Risiko. Ein Liquiditätsengpass bei einem Fonds kann zu massiven Verkäufen seiner Anlagewerte führen. Dies wiederum brächte einen massiven Kursverfall eben dieser Güter mit sich, was sich wiederum auf alle anderen Marktteilnehmer auswirken würde.

Vor diesem Hintergrund hat sich die BaFin intensiver mit dem Liquiditätsrisikomanagement beschäftigt. Laut eigener Aussage gibt es keine Standardlösung für alle Fondsgesellschaften oder Fondsausprägungen. Einige Verhaltensmuster können aber übergreifend eingesetzt werden, um Risiken zu minimieren.

Liquiditätsrisiken im Finanzsektor

Der Schlüssel für den Finanzsektor liegt in der Liquidität. Zum einen muss er für Dritte Liquidität bereitstellen, zum anderen muss er selbst über ausreichend flüssige Mittel verfügen, um den eigenen Zahlungsverpflichtungen nachkommen zu können.

Ein Bankkunde mit einem Tagesgeldkonto erwartet, dass er jeden Tag über sein Geld verfügen kann. Die Mindestreservehaltung beispielsweise ist ein staatliches Instrument, um die Auszahlung täglich fälliger Gelder sicherzustellen. Die Liquiditätsrisiken verteilen sich jedoch unterschiedlich auf die Akteure am Finanzmarkt:

| Akteur | Liquiditätsrisiko |

|---|---|

| Investmentfonds | Höhe der zurückgegebenen Anteile übersteigt liquide Mittel des Fonds |

| Bank | Zahlungsunfähigkeitsrisiko: Bank kann ihren Zahlungsverpflichtungen kurz- und mittelfristig nicht mehr nachkommen. |

| Refinanzierungsrisiko: Bank kann sich nur noch zu überhöhten Zinsen am Markt refinanzieren. |

|

| Marktliquiditätsrisiko: Bank kann Vermögenswerte zur Refinanzierung nur noch unter Wert verkaufen. |

|

| Kapitalmarkt | Marktliquiditätsrisiko: Ein Akteur kann einen Basiswert nicht verkaufen oder kaufen, ohne dadurch massiv auf den Kurs Einfluss zu nehmen. |

| Risiken aus Handel mit komplexeren Produkten: kurzfristig unerwartet auftretende Liquiditätsforderungen, beispielsweise Bürgschaften oder ein Margin-Call im Termingeschäft. |

Besonderheiten bei einem Investmentfonds

Ein Fonds investiert das Geld seiner Anleger für gewöhnlich langfristig. Dieser langfristigen Anlage steht der kurzfristige Wunsch der Anleger gegenüber, von heute auf morgen Anteile zu verkaufen und Geld zu erhalten. Nun wäre es ein Einfaches zusagen, dann muss halt immer genug Geld in der Kasse sein. Das allerdings wäre dem Investmentgedanken gegenüber kontraproduktiv, da die Gelder ja gewinnbringend angelegt sein sollen.

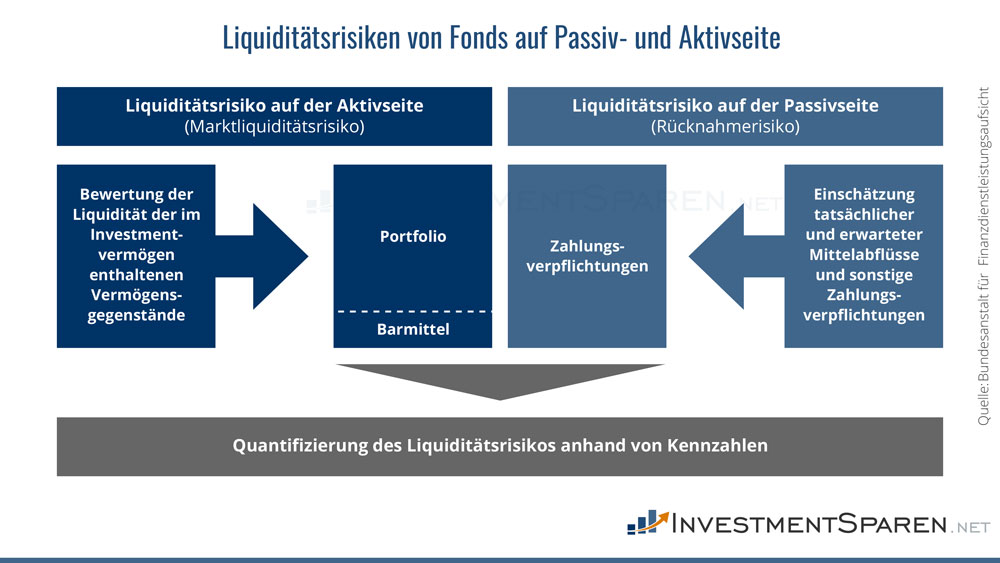

Die Liquidität eines Fonds ist solange gegeben, solange er mögliche Anteilsrückgaben erfüllen kann. Grundlegender Faktor für ein Risikomanagement ist folglich die Balance zwischen der langfristigen Anlage auf der Aktivseite mit dem Marktliquiditätsrisiko und dem Liquiditätsrisiko durch Rücknahmen auf der Passivseite.

Proaktives Vorgehen nur bedingt möglich

Am einfachsten wäre es natürlich, wenn das Fondsmanagement im Vorfeld wüsste, wie sich das Kauf- und Verkaufsverhalten seiner Kunden entwickelt. In diesem Zusammenhang muss zwischen drei Anlegergruppen unterschieden werden:

- Institutionelle Anleger

- Anleger mit Depots bei der Fondsgesellschaft

- Anleger mit Depots bei Dritten

Die Wahrscheinlichkeit, dass institutionelle Anleger sich spontan und unerwartet von einer großen Position trennen, ist eher unwahrscheinlich. Dafür verläuft die Kommunikation zwischen Fondsgesellschaft und Anleger direkt. Institutionelle reagieren auf Marktgeschehnisse in der Regel auch früher als die Masse der privaten Anleger.

Führen private Anleger ihre Konten direkt bei der Fondsgesellschaft, lässt sich aus der zyklischen Analyse der Verhaltensmuster bei bestimmten Marktereignissen im Vorfeld ein Schluss ziehen, mit welcher Wahrscheinlichkeit es zu einem Mittelabzug kommt.

Schwierig ist es bei den Anteilseignern, welche ihre Depots bei Dritten, Banken und Brokern führen. Hier lassen sich keine direkten Schlüsse ziehen. Beispielsweise ist nicht bekannt, in wie weit ein Bankberater aus Provisionsgründen zum Umschichten rät.

Analyseansätze auf der Aktivseite und der Passivseite

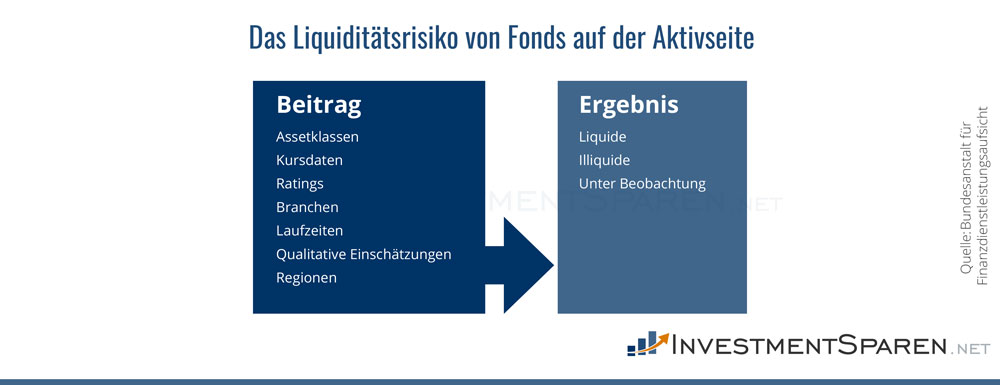

Die Aktivseite

Um das Liquiditätsrisiko auf der Aktivseite einschätzen zu können, müssen folgende Punkte unter einer permanenten Beobachtung durch das Risikomanagement stehen:

- Assetklassen

- Kursdaten

- Ratings

- Branchen

- Laufzeiten

- Qualitative Einschätzungen

- Regionen

Daraus lässt sich ableiten, welche Positionen als liquide, als illiquide oder als zu beobachtend einzustufen sind.

Die Passivseite

Der Veränderung der Liquiditätsstruktur auf der Aktivseite steht das Risiko auf der Passivseite gegenüber, dass die Mittelabflüsse den vorhandenen Cash-Bestand übersteigen. Um hier entgegenwirken zu können, muss das Riskmanagement

- Aktuelle Rücknahmedaten

- Informationen durch Vertrieb

- Gespräche mit Investoren

- Historische Rückflüsse

- Trendmodelle

Entsprechend interpretieren. Als Ergebnis ergibt sich dann der Näherungswert der geschätzten Abflüsse, der idealerweise kongruent mit den tatsächlichen Mittelabflüssen ausfällt.

Am Ende stehen bei Risikomanagement und Controlling Kennziffern. Folglich ist es Aufgabe des Risikomanagements, die zu analysierenden Daten in Kennziffern umzuwandeln, und diese auf der Grundlage eines Ampelsystems auf notwendige Aktivitäten kontinuierlich zu überprüfen.

Die detaillierten Ergebnisse des von der BaFin durchgeführten Stresstests bei Kapitalanlagegesellschaften wurde im Dezember 2017 in einem umfassenden Bericht zusammengefasst (1).

Offene Fonds per Sparplan kaufen

Wer auf der Suche nach Brokern ist, über die er offene Fonds auch in bequemen monatlichen Raten kaufen kann, dem geben wir unseren Fondssparplan-Vergleich an die Hand:

| Broker | Anzahl Fonds (ca.) |

Mindest- sparrate |

Rabatt auf AA | Spar- intervalle |

Auszahl- plan |

Bonus | |

|---|---|---|---|---|---|---|---|

| Unsere Empfehlungen | |||||||

| 1005 (25 kostenlos) | 10 Euro | ja | 1, 2, 3, 6 | ja | Alle Wertpapiersparpläne 12 Monate gebührenfrei + bis zu 150 Euro Prämie! | Zum Broker » | |

| 6147 (820 kostenlos) | 25 Euro | ja | 1, 2, 3 | nein | Mit Aktions-Fonds bis zu 100 % Discount auf den Ausgabeaufschlag. | Zum Broker » | |

| Weitere Broker | |||||||

| 8180 | 10 Euro | ja | 1, 3, 6, 12 | ja | Sparen bereits am 1 Cent Sparrate. | Zum Broker » | |

| 660 (78 ohne Ausgabeaufschlag) | 1 Euro | ja | 1, 2, 3 | nein | Zum Broker » | ||

| 1940 (10 kostenlos) | 25 Euro | ja | 1, 2, 3, 6, 12 | nein | Kostenfrei: Alle Fondssparpläne ohne AAG. | Zum Broker » | |

| 2736 (30 kostenlos) | 50 Euro | ja | 1, 2, 3, 6 | ja | 30 FondsSterne dauerhaft ohne Ausgabeaufschlag. | Zum Broker » | |

| 50 (alle kostenlos) | 1 Euro | ja | 1, 2, 3 | nein | Alle Fondssparpläne kostenfrei! | Zum Broker » | |

| 5170 (233 kostenlos) | 25 Euro | ja | 1, 2, 3, 6, 12 | ja | Top-Fonds ohne Ausgabeaufschlag. | Zum Broker » | |

| 460 (9 kostenlos) | 25 Euro | ja | 1, 3, 6, 12 | ja | 3 Jahre kein Ausgabeaufschlag auf die Aktionsfonds. | Zum Broker » | |

| 2780 (1400 kostenlos) | 50 Euro | ja | 1, 2, 3 | nein | 1.400 stark rabattierte Fonds mit bis zu 100 % Rabatt. | Zum Broker » | |

| 8177 | 10 Euro | ja | 1, 3, 6, 12 | ja | Zum Broker » | ||

| 389 (30 kostenlos) | 50 Euro | ja | 1, 2, 4, 6, 12 | nein | Zum Broker » | ||

Weiterführende Links

- Bericht zum Liquiditätsstresstest deutscher Kapitalanlagegesellschaften der BaFin.